di

Riccardo Piroddi

Parte II

I principi religiosi del sistema economico-finanziario islamico

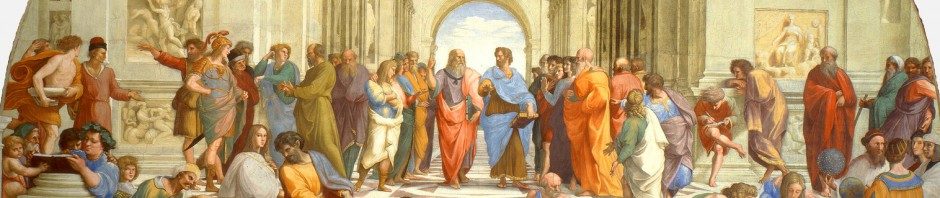

Per poter definire i principi religiosi che ispirano e “governano”, di fatto, la finanza islamica, bisogna chiarire, preliminarmente, la differenza di fondo che intercorre tra il mondo occidentale e quello islamico, nel rapporto tra religione ed economia. Nel mondo occidentale esiste una netta separazione tra la religione e la realtà politica, economica e sociale, frutto del superamento, nei secoli, della visione medioevale della comunità cristiana, del razionalismo, dell’illuminismo, della rivoluzione industriale e, nell’età moderna e contemporanea, della  concezione liberale e laica dello Stato, per cui l’ordine religioso, per così dire, provvede allo spirito e alla salvezza dell’anima, dopo la morte, mentre l’ordine politico e il sistema economico, che ne discende, provvedono alla convivenza sociale e al benessere materiale dei cittadini. Il mercato dei beni e il mercato finanziario, in particolare, si sviluppano secondo proprie regole, autonome e autoreferenziali, che nulla hanno a che fare con il principi della religione dominante (Cristianesimo nelle diverse confessioni: dal cattolicesimo al protestantesimo). Con questo, non si vuole affermare che i principi etici e religiosi non abbiano influenzato la formazione degli Stati nazionali, i sistemi economici e produttivi, il commercio internazionale e il mondo finanziario. Basterebbe, a riguardo, richiamare l’opera di Max Weber sull’etica protestante e lo spirito del capitalismo, nella quale Weber individua un rapporto di filiazione tra la teologia protestante e la mentalità capitalistica, partendo dalla constatazione che, in Germania, dove esistono diverse confessioni religiose riformate, i capitalisti e gli operai hanno una mentalità più moderna: la confessione religiosa ha determinato la mentalità capitalistica, quindi lo “spirito del capitalismo” ha la sua fonte nell’etica protestante. Lo spirito capitalistico non si identifica nella brama di denaro, che tutte le epoche hanno conosciuto, piuttosto nella volontà di orientare ogni atto verso una progressiva accumulazione della ricchezza. Lo spirito capitalistico così definito, secondo Max Weber, è una caratteristica peculiare dell’Europa moderna e costituisce uno degli elementi che fissano la superiorità del modello occidentale di sviluppo (tema centrale, quest’ultimo, della

concezione liberale e laica dello Stato, per cui l’ordine religioso, per così dire, provvede allo spirito e alla salvezza dell’anima, dopo la morte, mentre l’ordine politico e il sistema economico, che ne discende, provvedono alla convivenza sociale e al benessere materiale dei cittadini. Il mercato dei beni e il mercato finanziario, in particolare, si sviluppano secondo proprie regole, autonome e autoreferenziali, che nulla hanno a che fare con il principi della religione dominante (Cristianesimo nelle diverse confessioni: dal cattolicesimo al protestantesimo). Con questo, non si vuole affermare che i principi etici e religiosi non abbiano influenzato la formazione degli Stati nazionali, i sistemi economici e produttivi, il commercio internazionale e il mondo finanziario. Basterebbe, a riguardo, richiamare l’opera di Max Weber sull’etica protestante e lo spirito del capitalismo, nella quale Weber individua un rapporto di filiazione tra la teologia protestante e la mentalità capitalistica, partendo dalla constatazione che, in Germania, dove esistono diverse confessioni religiose riformate, i capitalisti e gli operai hanno una mentalità più moderna: la confessione religiosa ha determinato la mentalità capitalistica, quindi lo “spirito del capitalismo” ha la sua fonte nell’etica protestante. Lo spirito capitalistico non si identifica nella brama di denaro, che tutte le epoche hanno conosciuto, piuttosto nella volontà di orientare ogni atto verso una progressiva accumulazione della ricchezza. Lo spirito capitalistico così definito, secondo Max Weber, è una caratteristica peculiare dell’Europa moderna e costituisce uno degli elementi che fissano la superiorità del modello occidentale di sviluppo (tema centrale, quest’ultimo, della  riflessione weberiana). Nonostante la teoria weberiana sul capitalismo e nonostante il termine “economia”, etimologicamente, nel suo significato originario, non appaia molto distante da quello del mondo islamico, l’affermazione del liberalismo economico (la libertà di mercato, intesa “anche” come libertà da dottrine religiose o di natura etica, politica o religiosa) ha determinato la “laicizzazione” del concetto di economia e di finanza, che ha trovato, poi, il suo compimento nell’affermazione della scienza economica, del tutto distinta dall’etica (Adam Smith). Nel mondo islamico non esiste alcuna differenza tra la sfera etico-religiosa e quella dell’agire economico o finanziario, in quanto l’homo islamicus agisce sempre secondo i principi della legge coranica, anche, e soprattutto, quando opera nell’economia e nella finanza, in quanto agisce soltanto come “amministratore fiduciario” delle risorse del creato, che Dio gli ha affidato in gestione. L’uomo islamico è il vicario di Dio in terra e deve concorrere allo sviluppo economico e sociale, come khalifa, nell’interesse supremo della comunità e secondo i principi (e i limiti), indicati nella rivelazione divina (Corano). La gestione dei beni e delle ricchezze, da parte di un musulmano, non può derogare, mai, dall’osservanza rigorosa dei principi dell’Islam, in quanto ne risponde nei confronti della comunità e, soprattutto, nei confronti di Dio, che glieli ha affidati: nessuno spreco, nessuna distruzione e nessun accumulo, a titolo personale, possono essere consentiti, perché la responsabilità, nel perseguimento del bene e del benessere, ha una tripla valenza: religiosa, spirituale e sociale. Il principio fondamentale, di matrice religiosa, ricavabile dal Corano (la medietà tra prodigalità e avarizia) è costituito dal concetto di “moderazione”, che presiede alla distribuzione della ricchezza nella comunità e alla sua funzione sociale, e porta al divieto assoluto di riba, cioè del vantaggio patrimoniale senza giusto corrispettivo (per cui vige il divieto di qualsiasi forma di interesse, come quello di usura). Questa concezione etico-religiosa della moderazione influenza tutto l’agire umano, anche quello economico, per cui l’homo islamicus può realizzare la sua dimensione, spirituale e religiosa, attraverso il rispetto dei precetti e dei divieti della legge coranica, che escludono il profitto, scisso dallo sforzo fisico e intellettuale e non finalizzato alla

riflessione weberiana). Nonostante la teoria weberiana sul capitalismo e nonostante il termine “economia”, etimologicamente, nel suo significato originario, non appaia molto distante da quello del mondo islamico, l’affermazione del liberalismo economico (la libertà di mercato, intesa “anche” come libertà da dottrine religiose o di natura etica, politica o religiosa) ha determinato la “laicizzazione” del concetto di economia e di finanza, che ha trovato, poi, il suo compimento nell’affermazione della scienza economica, del tutto distinta dall’etica (Adam Smith). Nel mondo islamico non esiste alcuna differenza tra la sfera etico-religiosa e quella dell’agire economico o finanziario, in quanto l’homo islamicus agisce sempre secondo i principi della legge coranica, anche, e soprattutto, quando opera nell’economia e nella finanza, in quanto agisce soltanto come “amministratore fiduciario” delle risorse del creato, che Dio gli ha affidato in gestione. L’uomo islamico è il vicario di Dio in terra e deve concorrere allo sviluppo economico e sociale, come khalifa, nell’interesse supremo della comunità e secondo i principi (e i limiti), indicati nella rivelazione divina (Corano). La gestione dei beni e delle ricchezze, da parte di un musulmano, non può derogare, mai, dall’osservanza rigorosa dei principi dell’Islam, in quanto ne risponde nei confronti della comunità e, soprattutto, nei confronti di Dio, che glieli ha affidati: nessuno spreco, nessuna distruzione e nessun accumulo, a titolo personale, possono essere consentiti, perché la responsabilità, nel perseguimento del bene e del benessere, ha una tripla valenza: religiosa, spirituale e sociale. Il principio fondamentale, di matrice religiosa, ricavabile dal Corano (la medietà tra prodigalità e avarizia) è costituito dal concetto di “moderazione”, che presiede alla distribuzione della ricchezza nella comunità e alla sua funzione sociale, e porta al divieto assoluto di riba, cioè del vantaggio patrimoniale senza giusto corrispettivo (per cui vige il divieto di qualsiasi forma di interesse, come quello di usura). Questa concezione etico-religiosa della moderazione influenza tutto l’agire umano, anche quello economico, per cui l’homo islamicus può realizzare la sua dimensione, spirituale e religiosa, attraverso il rispetto dei precetti e dei divieti della legge coranica, che escludono il profitto, scisso dallo sforzo fisico e intellettuale e non finalizzato alla  funzione sociale, come frutto lecito dell’attività dell’uomo. Non può esistere contrasto tra l’interesse personale del musulmano e quello della comunità: nel caso che questo contrasto sussista, quel guadagno è illecito (haram). Né è tollerabile investire in attività incerte e ambigue (gharar), come la speculazione e l’azzardo (maysir). Tutti i contratti finanziari, quindi, devono sempre garantire l’equo rapporto tra rischi e benefici, tra guadagno del creditore e quello del debitore, puntando sempre al carattere partecipativo, associativo e condivisivo dei profitti e delle perdite, nonché alla piena corrispondenza tra la transazione finanziaria e l’oggetto sottostante della stessa, che deve essere sempre reale, identificabile, concreto e tangibile. Nel mondo islamico il concetto di “finanza” non è disgiungibile dall’aggettivazione “islamica”, cioè dalla sua connotazione specificamente religiosa, per cui ogni decisione di erogazione del credito, operata dalle banche islamiche, deve essere approvato dal “Consiglio della Shari’ha”. Il Consiglio della Shari’ha, composto da studiosi della legge religiosa, appartenenti alle scuole giuridiche islamiche ed esperti nel settore commerciale e finanziario, filtra tutte le decisioni bancarie, per accertare che le stesse siano conformi alla prescrizioni religiose e che l’oggetto dell’investimento non sia illecito (haram), perché riguardante settori proibiti (alcolici, tabacco, carne di maiale, gioco d’azzardo e pornografia). Il Consiglio, tuttavia, non si limita a bloccare i contratti, religiosamente illeciti, ma esercita anche una funzione preventiva e consulenziale, a monte, aiutando i banchieri islamici a strutturare i contratti finanziari in formule lecite. Non si tratta soltanto di conformità ad un codice di comportamento, ispirato a valori religiosi o morali, ma di una regolamentazione completa, secondo la legge coranica, definita dagli studiosi una “ortoprassia islamica” nel campo economico e finanziario. Si è già esaminata (leggi l’articolo) l’espansione della finanza islamica nel mondo occidentale (USA, Gran Bretagna, Francia e Germania),

funzione sociale, come frutto lecito dell’attività dell’uomo. Non può esistere contrasto tra l’interesse personale del musulmano e quello della comunità: nel caso che questo contrasto sussista, quel guadagno è illecito (haram). Né è tollerabile investire in attività incerte e ambigue (gharar), come la speculazione e l’azzardo (maysir). Tutti i contratti finanziari, quindi, devono sempre garantire l’equo rapporto tra rischi e benefici, tra guadagno del creditore e quello del debitore, puntando sempre al carattere partecipativo, associativo e condivisivo dei profitti e delle perdite, nonché alla piena corrispondenza tra la transazione finanziaria e l’oggetto sottostante della stessa, che deve essere sempre reale, identificabile, concreto e tangibile. Nel mondo islamico il concetto di “finanza” non è disgiungibile dall’aggettivazione “islamica”, cioè dalla sua connotazione specificamente religiosa, per cui ogni decisione di erogazione del credito, operata dalle banche islamiche, deve essere approvato dal “Consiglio della Shari’ha”. Il Consiglio della Shari’ha, composto da studiosi della legge religiosa, appartenenti alle scuole giuridiche islamiche ed esperti nel settore commerciale e finanziario, filtra tutte le decisioni bancarie, per accertare che le stesse siano conformi alla prescrizioni religiose e che l’oggetto dell’investimento non sia illecito (haram), perché riguardante settori proibiti (alcolici, tabacco, carne di maiale, gioco d’azzardo e pornografia). Il Consiglio, tuttavia, non si limita a bloccare i contratti, religiosamente illeciti, ma esercita anche una funzione preventiva e consulenziale, a monte, aiutando i banchieri islamici a strutturare i contratti finanziari in formule lecite. Non si tratta soltanto di conformità ad un codice di comportamento, ispirato a valori religiosi o morali, ma di una regolamentazione completa, secondo la legge coranica, definita dagli studiosi una “ortoprassia islamica” nel campo economico e finanziario. Si è già esaminata (leggi l’articolo) l’espansione della finanza islamica nel mondo occidentale (USA, Gran Bretagna, Francia e Germania),  in Africa e nel Medioriente, nonostante le forti perplessità occidentali sui potenziali collegamenti tra le banche islamiche e movimenti fondamentalisti. Le ragioni di fondo di questa espansione, che nasce, in senso moderno, nel 1963, con la fondazione, in Egitto, della “Cassa rurale di risparmio” di Mit-Ghamr, a opera di Ahmad al-Najjar, vanno rintracciate nella rivendicazione musul-mana di una propria identità, rispetto al mondo occidentale; nella rivendicata correttezza dei comportamenti islamici, in campo economico e finanziario; nella proclamata modernità della legge coranica, capace, se reinterpretata, di poter regolamen-tare anche la finanza, integrabile nei sistemi giuridico-economici dei paesi non musulmani; nella superiorità etico-sociale della finanza islamica, rispetto a quella occidentale, profondamente in crisi; nei principi di equità, di solidarietà e di responsabilità sociale, che governano la finanza islamica. La lezione, al mondo occidentale, che viene dalla finanza islamica, non riguarda l’eventuale contrapposizione ad essa di una finanza “etica”, tout court, o addirittura “cristiana”, ma il recupero, al più presto, in Occidente, di un’etica economica, oggi completamente smarrita.

in Africa e nel Medioriente, nonostante le forti perplessità occidentali sui potenziali collegamenti tra le banche islamiche e movimenti fondamentalisti. Le ragioni di fondo di questa espansione, che nasce, in senso moderno, nel 1963, con la fondazione, in Egitto, della “Cassa rurale di risparmio” di Mit-Ghamr, a opera di Ahmad al-Najjar, vanno rintracciate nella rivendicazione musul-mana di una propria identità, rispetto al mondo occidentale; nella rivendicata correttezza dei comportamenti islamici, in campo economico e finanziario; nella proclamata modernità della legge coranica, capace, se reinterpretata, di poter regolamen-tare anche la finanza, integrabile nei sistemi giuridico-economici dei paesi non musulmani; nella superiorità etico-sociale della finanza islamica, rispetto a quella occidentale, profondamente in crisi; nei principi di equità, di solidarietà e di responsabilità sociale, che governano la finanza islamica. La lezione, al mondo occidentale, che viene dalla finanza islamica, non riguarda l’eventuale contrapposizione ad essa di una finanza “etica”, tout court, o addirittura “cristiana”, ma il recupero, al più presto, in Occidente, di un’etica economica, oggi completamente smarrita.